海通策略:四月市场底较扎实,未来市场止跌企稳的契机或是稳增长措施落地

结论:①12/1,12/12,13/6底部区域的上下空间在10%左右,底部略低是因为预期不稳定和钱荒的扰动②19/1见底后,20/3的双底没有创出新低当时全球货币在疫情冲击后宽松③目前a股估值和风险溢价已经接近4月底,基本面指标好于当时,底部区域有效,保交大厦等稳增长措施已经企稳回升

回顾市场的二次探底。

在外围事件的扰动下,过去的一周,a股再次延续了之前的调整走势9/19—9/23期间,上证综指下跌1.2%,沪深300指数下跌1.9%,创业板指数下跌2.7%上证50指数创下年内新低那么今年4月底的市场低点是否稳固本文以史为鉴,通过回顾历史上市场的二次探底来分析上述问题

回顾a股的历史,我们把上证综指从底部区域经历一次明显的上涨,然后大幅下跌的过程称为二次探底典型的两次分别发生在2012—13年和2019—20年在这两个时期之前,a股刚刚经历了大幅下跌的熊市,估值和市场风险偏好都被打压到了谷底但a股在12—13年和19—20年从底部区域反弹后仍然出现了二次探底,与目前的情况颇为相似因此,我们分别回顾上述两个时期的a股

1.2012—13市场二次探底回顾

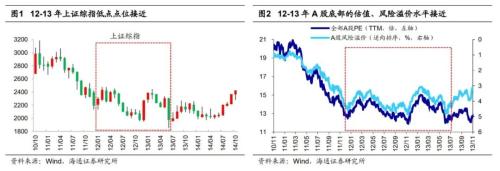

a股分别在12/12和13/06见底,双底点和估值接近以上证指数衡量,a股在经历了11年的熊市后,于06年12月01日开始阶段性上涨,并于02年12月和05年12月达到双峰在此期间,上证指数最高上涨16%,随后指数从12/05开始一路下跌至12/12/04的低点12/12—13/02期间,a股再度上涨,但随后开始二次探底直到13/06/25,上证指数才终于触底反弹

综合来看,本轮a股二次探底有三个底部,分别是指数上涨前的12/01/06,指数下跌后的12/12/04,二次探底后的13/06/25上证指数最低点分别达到2132 /1949 /1849,考虑到13/25从估值角度来看,所有a股对应底部时期的市盈率为12.5倍/11.9倍/12.0倍,风险溢价率为4.6%/4.9%/4.8%所以通过数据对比可以发现,其实12—13年a股底部区域股指的低点,估值,风险偏好都是接近的

2.2019—20年市场二次探底回顾

a股分别在19/01和20/03触底,但在19/01,指数低点和估值底部是坚实的回顾2019—20年,以上证指数衡量,a股在经历了18年的单边熊市后,于19年初开始企稳反弹,直至19/04年,上证指数达到最高点3288,涨幅35%9/04之后,a股开始回调到20世纪初,a股在疫情的扰动下出现了二次探底上证综指先是在20/02达到阶段性低点,随后短暂反弹后再次下跌,最终在20/03触底,但并未再创新低此后,伴随着全球货币宽松,a股开始大幅反弹

与此轮a股底部区域相比,上证综指最低点分别在04年1月19日,04年2月20日和19年3月20日达到2440点,2685点和2646点但值得注意的是,在a股宽基指数中,只有上证综指20/03的低点接近前期低点但二次探底后,万得全A和沪深300指数距离前期低点仍有较大差距:万得全A在18/10和20/03的低点分别为3132和3848,沪深300在19/01和20/03的低点分别为2935和3503从估值和风险溢价来看,所有a股在2004年1月19日,2004年2月20日和2003年3月20日的市盈率分别为13.0倍,16.0倍和16.0倍,风险溢价率分别为4.6%,3.4%和3.8%可以看出,19/01a股的估值底部是坚实的

20/03 A股二次探底是因为海外疫情蔓延,外围市场大幅下跌回顾本轮a股底部区域的成因,2018年,受国内金融去杠杆和国际中美贸易影响,a股下行趋势明显到18年底19年初,伴随着政策暖风吹来,流动性逐渐转向宽松,a股在19/01触底,开始上涨但19/04之后,因为基本面复苏不稳,a股开始回调到20世纪初,新冠肺炎疫情相继在国内外蔓延,进一步加深了a股的回调幅度值得注意的是,原a股市场在经历了20年2月初的下跌后,已经开始明显反弹可是,20/03,新冠肺炎疫情开始在海外多地蔓延,海外市场开始大幅下跌例如,标准普尔500在2003年的最大跌幅达到30%,因此a股在外部扰动下同步下跌可见,与13年不同,a股20年的二次探底主要是受外部因素影响这从港股的走势也可以验证与a股相比,港股的走势不仅受内部因素驱动,对海外因素的扰动也更加敏感

3.今年4月底市场坚挺。

总结一下a股的二次探底,可以发现这个过程往往发生在熊市刚刚结束,牛市还在孕育的拐点上,所以这个阶段的市场走势也比较纠结但历史经验表明,在a股指数二次探底的过程中,前期形成的底部区域其实是比较坚实的,无论从股指,估值还是风险溢价的角度来看,二次探底都不会明显突破前期低点

经过今年7/5以来的调整,a股估值已经回到4月底看现在,今年a股在4月底达到低点后开始上涨,但从7月初开始二次探底伴随着上周大盘再度下跌,本周上证50指数再创新低,沪深300指数也逼近4月27日的低点从估值水平来看,很多主要的宽基指数已经回到了4月底的水平目前全部a股PE为16.6倍,沪深300为11.3倍,创业板为43.5倍从风险溢价来看,目前全部a股的风险溢价率为3.4%,接近4月26日的3.7%,上证50和沪深300的风险溢价率当前a股是否有创出年内新低的风险其实我们需要什么条件反弹才能反转很多报道,比如—2020504,对比历史,这次可能是浅V底—20220605等,一直强调4月27日的大盘低点是3—4年一次的大底届时估值底部已经出现,5个先行基本面指标中的3个已经反弹,即确认市场反转最近几个月,5个基本面先行指标中有4个向右,房地产销售数据开始在底部企稳所以目前来看,a股在4月底形成的底部区域还是比较坚实的

未来市场止跌企稳的机会或稳增长的措施将告一段落近期市场下跌明显是受海外加息和俄乌反复冲突的影响最近一周,美国道琼斯指数在美联储收紧的影响下创下年内新低,标准普尔500指数接近6月低点前期我们在《以史为鉴,展望美股可能触底时间与经济周期—20220823》中做了一个计算根据NBER定义的指数,美国经济在今年7月后进入技术性衰退按照美股平均在经济转入衰退后6.2个月见底的历史计算,美股可能要等到明年才能见底在此之前,可能对a股仍有扰动但正如我们在《自胜者强——再论美股对a股的影响——2020 615》等多份报告中分析的那样,外部因素对a股的扰动是短期的,股市中长期走势最终取决于自身基本面从年度来看,即使在2008年,11年,18年的单边熊市中,仍有两次指数年内涨幅超过10%的投资机会今年到目前为止,只有4月底到7月初的这一轮行情未来市场止跌企稳的机会或保交房等稳增长措施落地据金融协会消息,9月22日,国家开发银行向辽宁省沈阳市发放首笔保障房专项贷款,支持辽宁保障房项目,9月23日,保监会表示房地产金融化的泡沫势头已得到实质性扭转...房地产市场融资需求得到合理满足,恒大等部分头部房企风险得到妥善处置可以看出,当前,我国防范化解重大金融风险的攻坚战取得了重要的阶段性成果,同时,构建安全的相关措施正在积极推进

4.用价值搭台,成长唱功。

结构上,市场企稳的路径可能是价值设定和成长唱衰我们以前很流行:今年是12年还是16年—20220505,a股每3—5年有一次风格大切换,景气度的相对走势是决定性变量中报新披露数据显示,22Q2国证增长板块净利润单季增长10%,国证价值增长3%,增长与价值利润差额增长7%,较22Q1的—6%有所拉大所以从景气周期来看,还是很难出现风格的大反转风格会分阶段摇摆吗在《暂时很难切换风格—20220828》中,我们恢复了12年和14年年底的两次风格切换当时有明显的政策催化比如12年十八大后,投资者对改革的预期升温,14年11月央行不对称降息回到现在,不泛滥,不透支未来,不炒房的政策基调取向还在,大规模的刺激性政策可能很难出现参考历史调整,数值通常先降后增在调整后期,数值先趋于稳定比如今年3月中旬到4月底,上证50和沪深300开始震荡走平,4月底开始下跌,整体表现强于创业板近期价值跑赢成长,未来稳定市场的办法可能是搭好价值舞台,为成长唱响歌剧即在政策忽视和经济温和复苏的背景下,价值有望企稳,而增长有望因为更高的景气度而好于价值

行业层面,继续看好经济高增长,如新能源,数字经济等前期由于海外政策变化,增长板块回调事实上,从行业基本面来看,新能源,数字经济等成长性行业的高景气度仍在例如,8月份,FEFA口径的新能源汽车零售额同比增长111%FEFA预计今年新能源汽车的销量将达到650万辆从估值来看,目前新能源汽车的PE是26倍,光伏风电板块的PE是31倍,所以估值已经偏低数字经济相关领域的政策支持力度也在加大日前,中央政治局会议要求对平台经济实施常态化监管,推出一批‘开绿灯’的投资案例云计算,数据中心等基础设施投资不断增加从自控力来看,新能源和数字经济还是值得关注的在四个领域有哪些自我控制的机会—20220815,我们分析了俄乌冲突和欧洲能源危机加深了我国对油气对外依存度高的担忧,加快新能源的开发和应用是实现能源自主可控的关键点目前国内新能源产业有优势,国内外光伏风电装机量将推动国内企业全球市场份额在数字经济方面,美国的《芯片与科学法案》以及可能的chip4联盟将给中国的半导体供应安全带来极大的不确定性实现我国半导体核心环节自主可控刻不容缓在需求和政策的推动下,半导体设备和材料的国内替代将加速

风险:通胀持续大幅上升,国内外宏观政策收紧。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

精彩阅读

-

低能耗,高性能,长安数智AI电驱刷新新能源汽车体验...

12月1日,“长安启源挑战赛”正式拉开序幕。首场活动在重庆西部汽车试验场举行,长... -

2023年最后一个月,车市开启年终促销冲刺销量模式...

不足30天,2023年就要过去了。临近年终,众多车企纷纷推出了各种年终促销活动,... -

官宣!江淮与华为合作造车...

12月1日,江淮汽车发布公告称,与华为终端有限公司签署《智能新能源汽车合作协议》... -

实力出众共驭新程岚图汽车试驾体验完美收官...

12月3日,2023中国企业家博鳌论坛岚图汽车试驾体验活动在海南博鳌圆满收官。活... -

守正“笃行”久久为功看一汽奥迪售后“以心悦心”...

面对竞争异常激烈的汽车售后市场,王国庆强调:以用户为中心,持续深耕服务忠诚度提升... -

15万级唯一电四驱!哈弗枭龙MAX给你两驱价格四驱体验...

尊敬的读者,感谢您再百忙之中能够阅读我的文章,这是对我努力的肯定,也是我持续创作... -

动力空间都满意,超好开的大七座,试驾分享来一波...

朋友多还是有好处的,起码在买车的时候,他们能帮忙推荐一下,知道我想买一辆大点的S... -

B级车市场加速洗牌?长安启源A07上市,15.59万元起...

9月26日,消费者盼了许久的长安启源A07终于开启了全域下订,共推出了5款车型,... -

全系标配、行业首创!解放动力燃气机10万公里长换油技术助力用户全勤致...

近年来,受环保政策实施、排放升级、老旧车辆淘汰、油价上涨等因素影响,天然气重卡销... -

11月销量达10019辆领克08EM-P创中型插电式混动SUV“销冠...

2023年12月1日,领克汽车对外公布11月销量为30055台,其中新能源车型占... -

世界级抗“碰撞”硬实力,星纪元ES致力打造五星安全标准!...

近日,星途星纪元旗下首款世界级超舒适长续航轿车——星纪元ES圆满完成碰撞测试,全... -

极氪001官宣降价,入门车型26.9万元,与modely同价!...

极氪001又又又降价了,就在上次大幅度降价之后,极氪01再次进行了价格调整,入门... -

外观内饰大改,配置升级,哪吒X售价12.68万起...

新车亮点: 外观变化大 尺寸方面,哪吒X的4619/1860/1628mm,... -

智界S7最新无伪实车图片,主打运动与智能,副驾位有新意...

智界品牌主打运动与智能,而智界S7是智界的首款车型,如果说旗舰级的问界M9比喻成... -

吉利银河E8会是谁的对手?价格是关键!...

吉利银河品牌旗下首款纯电中型轿车——银河E8官图发布,新车基于SEA浩瀚架构打造...